将来的な高い配当収入を目指して、どの銘柄を選べば良いか悩んでいる。

こういったお悩みにお答えします。

✅ 本記事の内容

・企業概要

・ファンダメンタルズ分析

・配当データ分析

・投資分析

✅ 本記事の信頼性

・ホーム・デポの詳細な財務データに基づいた分析。

・長期的なファンダメンタルズと配当データの徹底検証。

・増配率と投資利回りの将来予測を具体的に提示。

ホーム・デポの高配当利回りと増配率を基に、将来的な投資リターンを徹底解説します。高い利回りを狙う投資家必見の内容です。

企業概要

ホーム・デポ (Home Depot, Inc.) [HD]は、アメリカを代表する大手ホームセンターで、世界最大のDIY用品販売チェーンの一つです。1978年に設立され、住宅リフォームや建築資材、ガーデニング用品、家電製品など多岐にわたる商品を取り扱っています。売上規模は約1500億ドル(約16兆円)に達しており、これは日本の大手小売企業と比較しても非常に大きな規模です。例えば、セブン&アイ・ホールディングス(約6兆円)の2.5倍以上の規模を誇ります。ホーム・デポは、アメリカ国内においてはもちろん、カナダやメキシコでも強いプレゼンスを持ち、住宅リフォーム市場で圧倒的なシェアを占めています。

ファンダメンタルズ分析

ホーム・デポのファンダメンタルズ分析では、売上高、営業利益率、フリーキャッシュフロー、自己資本比率の4つの指標を中心に見ていきます。

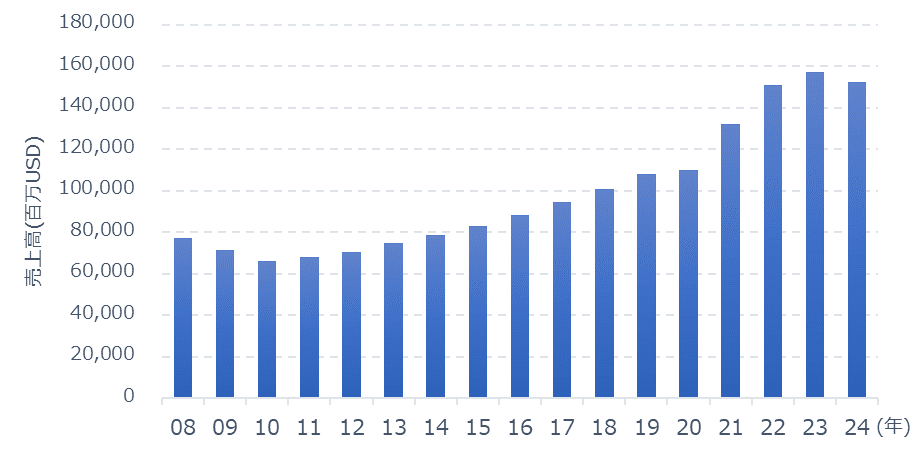

売上高

売上高とは、企業が商品やサービスを販売して得た総収入を指します。売上高は企業の成長性を示す重要な指標です。ホーム・デポの売上高は、過去15年間で年率平均5.4%の成長を遂げています。これは安定した成長を示しており、同社が市場で強い競争力を持っていることを意味します。ただし、リーマンショック後の2008年から2010年にかけては大幅な減少を経験しており、市場の影響を受けやすいことも示唆しています。

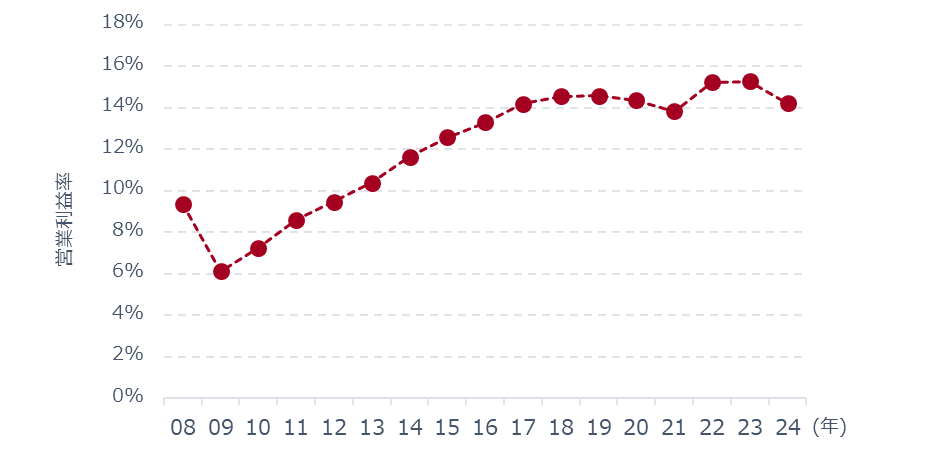

営業利益率

営業利益率とは、売上高に対する営業利益の割合を示す指標で、企業の収益性を測るために重要です。ホーム・デポの営業利益率は、過去15年間で中央値が13.3%であり、標準偏差が2.9%となっています。この数値は業界平均を上回るものであり、同社の効率的な運営を反映しています。しかし、2010年や2024年のように大幅な変動が見られる年もあり、景気や市場動向によって収益性が影響を受けることがわかります。

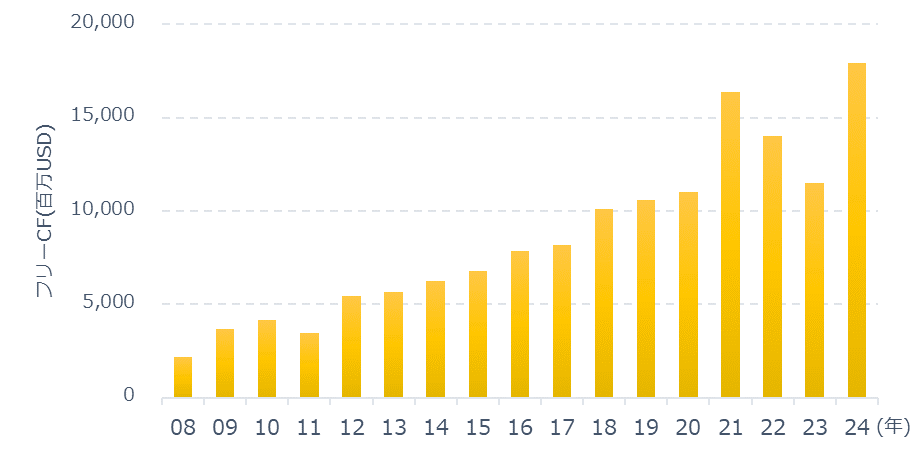

フリーキャッシュフロー

フリーキャッシュフロー(FCF)とは、企業が自由に使える現金の流れを示す指標で、企業の財務健全性や成長余力を判断するために重要です。ホーム・デポのフリーキャッシュフローは、過去15年間で年率平均9.6%の成長を遂げています。特に2018年から2019年にかけての大幅な増加は、同社のキャッシュフロー管理が良好であることを示しています。ただし、2023年には一時的な減少が見られ、市場の変動に影響されやすい面もあります。

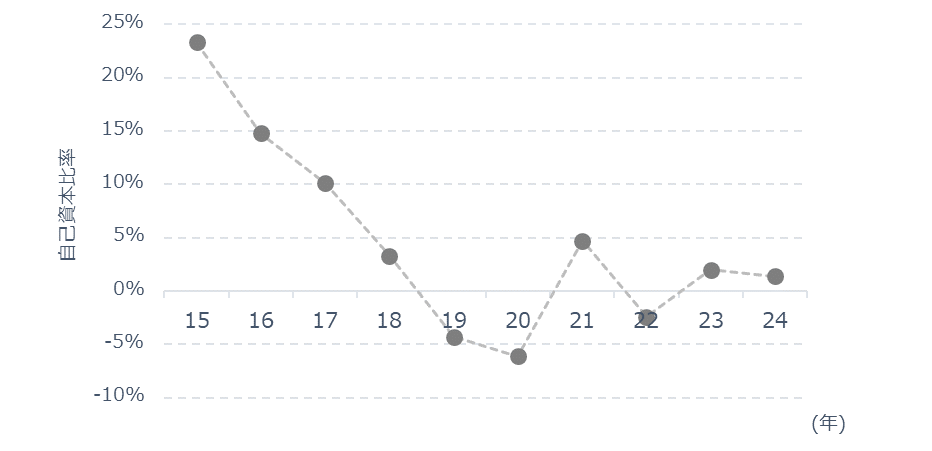

自己資本比率

自己資本比率とは、総資産に対する自己資本の割合を示す指標で、企業の財務健全性を測るために重要です。ホーム・デポの自己資本比率は、中央値が2.7%と非常に低い水準にあります。これは高い負債依存度を示しており、財務リスクが高いことを意味します。しかし、同社は高い収益性とキャッシュフローを維持しているため、現状では大きな問題となっていません。

配当データ分析

ホーム・デポは安定した配当金を支払うことで知られ、投資家にとって魅力的な銘柄です。配当の成長率や利回りについて詳細に分析します。

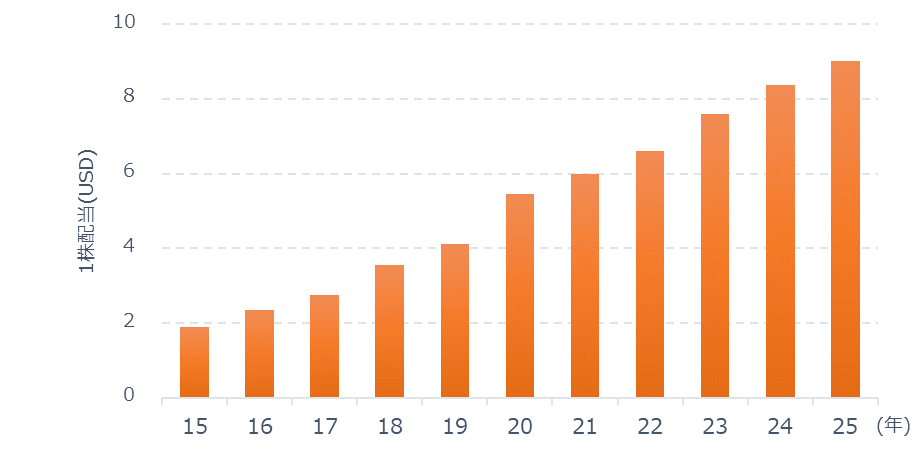

配当金

配当金とは、企業が株主に対して支払う利益の一部であり、投資家にとって重要な収入源です。ホーム・デポの配当金は、過去15年間で一貫して増加しており、増配率は中央値で15.7%となっています。この高い増配率は、同社の優れた業績とキャッシュフローに支えられています。ただし、経済の変動によって一時的な減配のリスクも考慮する必要があります。

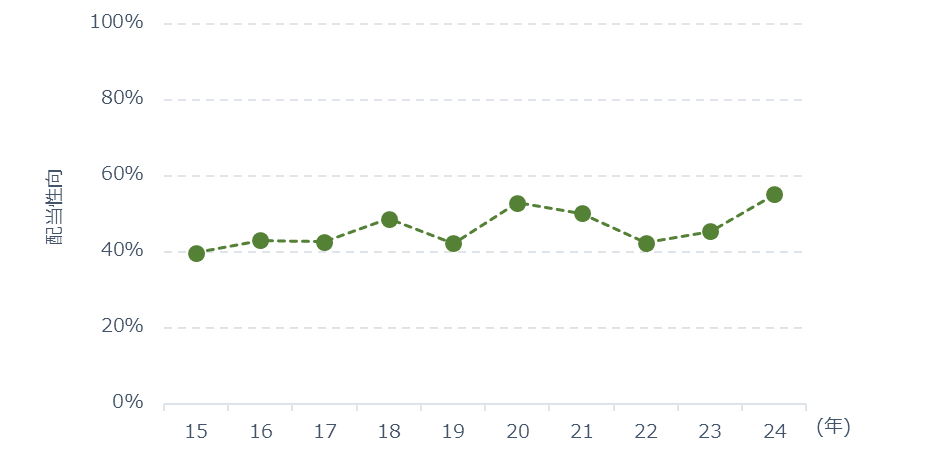

配当性向

配当性向とは、企業の純利益に対する配当金の割合を示す指標です。ホーム・デポの最新の配当性向は約46%であり、これは収益の約半分を配当に回していることを意味します。この水準は健全であり、持続可能な配当政策を維持していることを示しています。

配当利回り

配当利回りとは、投資金額に対する年間配当金の割合を示す指標です。ホーム・デポの現在の配当利回りは2.63%であり、市場平均を上回る魅力的な水準です。ただし、利回りが高いほどリスクも高まるため、注意が必要です。

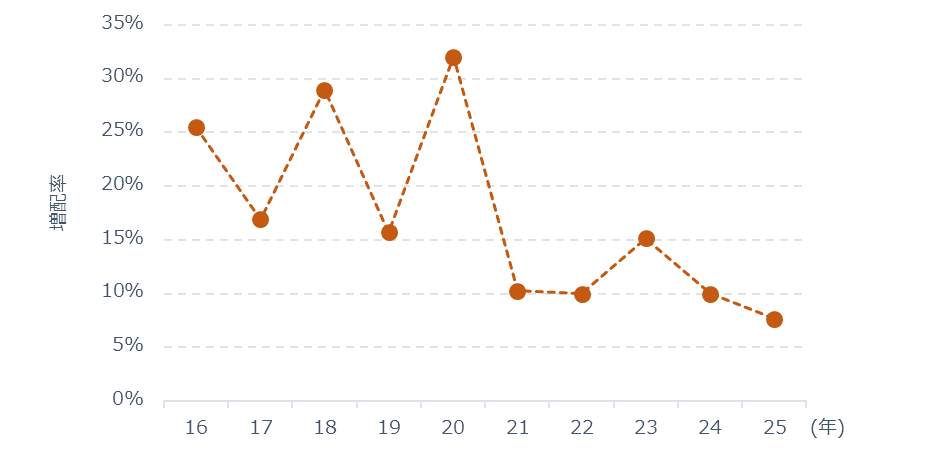

増配率

増配率とは、配当金の増加率を示す指標であり、当ブログが最も重視するポイントです。ホーム・デポの増配率は、過去15年間で中央値15.7%、標準偏差8.0%となっており、高い成長を示しています。この増配率の高さは、将来的な配当収入の増加を期待できる要因となります。

将来的な投資利回り予想

高配当株の増配率を考慮して、将来の配当金を見積もることは、投資戦略において重要なポイントです。現在の配当利回り2.63%と増配率の中央値15.7%を基に計算すると、15年後の予想投資利回りは約23.5%となります。この高い利回りは、ホーム・デポが将来的にも魅力的な投資先であることを示しています。

投資分析

ホーム・デポの長期的なファンダメンタルズ分析から、同社は高い収益性と安定した成長を誇る優良企業であることがわかります。特に高い配当利回りと増配率が魅力的であり、長期的な資産形成に適しています。

まとめ

ここまでホーム・デポについて解説しました。 中でも以下の3つのポイントが非常に重要です。

- 安定した売上高成長率

- 高い営業利益率とフリーキャッシュフロー

- 持続可能な増配率

上記の3つのポイントを実践すれば、高い投資リターンを期待することができます。ぜひ、検討してみてください。

未来の展望

ホーム・デポに投資することで、高い配当利回りと増配率を享受し、長期的な資産形成が可能です。今後も安定した成長が見込まれ、FIREを目指す投資家にとって理想的な銘柄となるでしょう。