現在、米国債券市場で発生している債券利回りの逆イールドは景気後退の予兆だと聞きました。株価も下落するのですか?

こういったお悩みにお答えします。

-

実績公開:含み益1211万円を達成した、いっちーさんのポートフォリオ

2024/6/4

こういった疑問にお答えします。 ✅ 本記事の信頼性 ・実際の運用成績の公開・多様な投資手法の紹介・長期的な成功事例に基づく実証済みの戦略 この記事の内容 この記事では、私が実際に運用して ...

この記事の内容

この記事では、逆イールドが景気後退と株価に与える影響を解説し、リスクを軽減するための投資戦略を紹介します。

逆イールドの概要

逆イールドとは、短期金利が長期金利を上回る異常な金利曲線のことを指します。通常、長期金利は短期金利より高く、これは投資家が長期のリスクを取るためにより高い利回りを要求するためです。しかし、逆イールドが発生する場合、これは経済の先行きに対する懸念を示唆し、景気後退の前兆とされます。

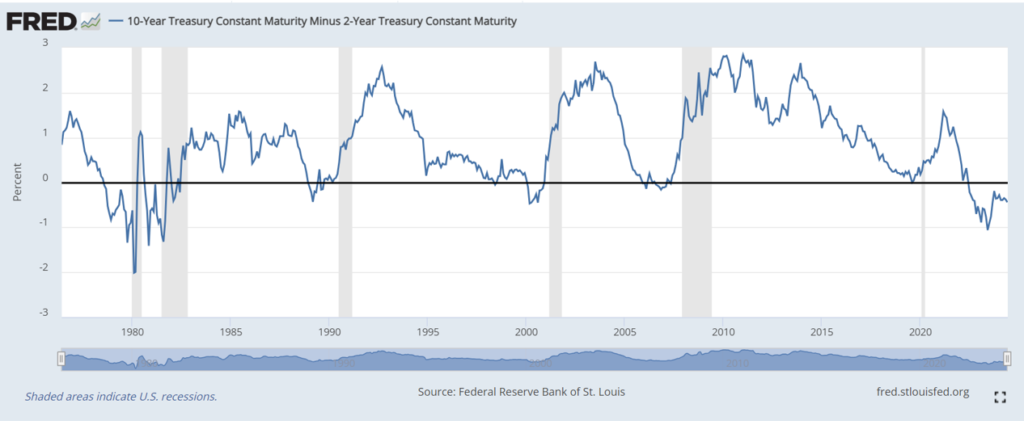

↓2年物と10年物の国債利回り差

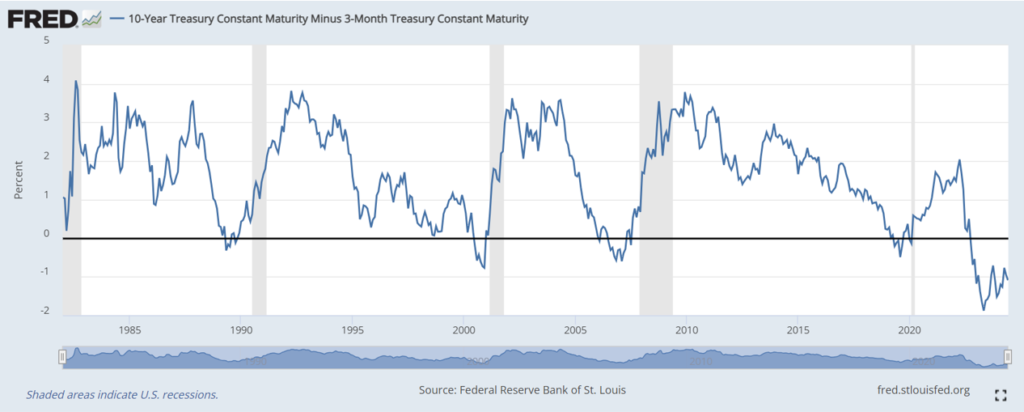

↓3ヶ月物と10年物の国債利回り差

米国では、特に2年物と10年物の国債利回り差、および3カ月物と10年物の国債利回り差が注目されます。これらの逆イールドが発生すると、過去のデータでは高確率で景気後退が起こることが確認されています。逆イールドが示すのは、短期的な経済成長の鈍化と長期的な景気後退のリスクです。この現象は、企業の借入コストの増加や消費者信頼感の低下を招き、経済活動を抑制する効果があります。

逆イールドが発生する背景には、中央銀行の金融政策や市場の経済見通しが影響しています。例えば、FRB(米連邦準備制度)が短期金利を引き上げる一方で、長期的な経済成長が期待できない場合、逆イールドが発生しやすくなります。

景気後退の兆候と逆イールドの関係

逆イールドが景気後退の兆候とされる理由は、短期金利が長期金利を上回ることで経済の先行きに対する不安が示されるためです。歴史的に見ても、逆イールドが発生した場合、その後数か月から1年以内に景気後退が起こることが多く確認されています。

例えば、2000年代初頭のドットコムバブル崩壊や2008年のリーマンショックの前にも逆イールドが発生していました。これらの事例では、逆イールドが景気後退を予告する重要な指標として機能していました。短期金利の上昇は通常、中央銀行がインフレ抑制のために金利を引き上げる時に見られますが、長期金利の低下は市場が将来的な経済成長に悲観的な見方をしていることを示しています。

逆イールドが発生するメカニズムには、投資家心理が大きく影響しています。投資家が長期的な債券を買い進めることでその利回りが低下し、一方で短期的なリスクを避けようとすることで短期金利が上昇します。このような市場の動きが逆イールドを引き起こすのです。

また、逆イールドは企業の借入コストを上昇させ、消費者の支出を減少させることで経済活動全体を抑制します。これにより、景気後退の可能性が高まるのです。

逆イールドと株価の関係

景気後退時に株価が必ずしも一律に下落するわけではないことは、過去の事例からも明らかです。逆イールドが発生した後、確かに株価は短期的に下落することが多いですが、必ずしも長期的な下落を意味するわけではありません。

例えば、2000年代初頭のドットコムバブル崩壊後、株価は大きく下落しましたが、その後数年で回復しました。同様に、2008年のリーマンショック後も株価は一時的に大幅に下落しましたが、その後の10年間で歴史的な上昇を見せました。

これは、逆イールドが経済全体の不安を示す一方で、株式市場は長期的には企業の成長性や経済政策の影響を受けるためです。逆イールド発生時には一時的なパニック売りが起こることが多いですが、その後、投資家が冷静になり、企業のファンダメンタルズに基づいた取引が再開されることが多いのです。

逆イールドが示すリスクを理解しつつも、投資家は長期的な視点を持つことが重要です。短期的な市場の変動に惑わされず、企業の成長性や経済政策の方向性を見極めることで、逆イールドが発生している時期でも適切な投資判断を下すことができます。

景気後退時の投資戦略

逆イールドと景気後退のリスクを踏まえた投資戦略について解説します。適切な対策を講じることで、リスクを軽減し、景気回復時に利益を最大化することができます。

短期投資戦略の見直し

景気後退に備えるためには、短期的な投資戦略の見直しが必要です。特にリスクの高い資産から安全資産へのシフトが重要です。安全資産には国債や金が含まれます。これにより、景気後退時の損失を最小限に抑えることができます。

プロ投資家の投資判断基準

景気後退時には、安全資産へのシフトが効果的です。特に、米国国債や金などの安全資産は、景気後退時に価値が上昇する傾向があります。これにより、投資ポートフォリオのリスクを分散し、安定的なリターンを確保することができます。

景気回復時の戦略

景気回復時に向けた投資戦略も重要です。景気後退が終わり、回復の兆しが見えた時には、成長株や景気循環株への投資を増やすことが有効です。これにより、景気回復時のリターンを最大化することができます。

まとめ

ここまで、逆イールドと景気後退の関係、及び株価への影響について解説しました。中でも以下の3つのポイントが非常に重要です。

- 逆イールドは景気後退の兆候である

- 景気後退時の株価は必ずしも一律に下落するわけではない

- 景気後退時には投資戦略の見直しが必要

上記のポイントを実践すれば、景気後退時のリスクを軽減し、景気回復時に利益を最大化することができます。ぜひ、やってみてください。

-

【銘柄分析】投資利回り7.6%?フィリップ・モリス[PM]の将来性を探る

2024/6/15

こういったお悩みにお答えします。 ✅ 本記事の内容 ・企業概要・ファンダメンタルズ分析・配当データ分析・投資分析 ✅ 本記事の信頼性 ・長年の投資分析経験に基づく詳細な解説 ...

-

株式市場の反応を読み解く?株式ニュースの真実

2024/6/14

こういったお悩みにお答えします。 この記事の内容 この記事では、株式ニュースの真実とその見方について解説します。株価の動きに惑わされないためのポイントを学びましょう。 株式市場の騰落について 株式市場 ...

-

【銘柄分析】投資利回り3.0%。マイクロソフト[MSFT]の長期投資戦略

2024/6/13

こういったお悩みにお答えします。 ✅ 本記事の内容 ・企業概要・ファンダメンタルズ分析・配当データ分析・投資分析 ✅ 本記事の信頼性 ・長年の投資分析経験に基づく詳細な解説 ...

-

配当金で不労所得を得る方法とそのメリット・注意点

2024/6/12

こういったお悩みにお答えします。 この記事の内容 この記事では、不労所得を得るための具体的な方法を詳しく解説します。配当金や不動産投資など、さまざまな選択肢を紹介し、あなたの生活をより自由で豊かにする ...